Tienes una idea brillante, una visión que podría cambiar el mundo o, al menos, hacerlo un poco mejor. Pero hay un “pequeño” obstáculo en el camino: ¿Cómo financiarás tu proyecto? Te levantas pensando en cómo conseguir ese capital inicial que te permita pasar de la fase de idea a la de realidad. ¿Te suena familiar? Entonces quédate, porque este artículo es para ti.

¿Qué te ofrecerá este artículo?

En las siguientes líneas, te ofreceremos una guía paso a paso sobre cómo preparar tu proyecto para la búsqueda de financiación, las estrategias efectivas que te ayudarán a conseguirlo y las diferentes opciones de financiación que tienes al alcance de tu mano. Y, claro, cómo podemos acompañarte en este desafiante camino para que alcances el éxito.

¿Te resulta interesante? Sigue leyendo.

Primeros Pasos en la Búsqueda de Inversión

Si estás pensando en embarcarte en un proyecto, ya sea grande o pequeño, es probable que necesites financiación para hacerlo realidad. Pero antes de pensar en dónde y cómo conseguir ese capital, hay varios aspectos cruciales que debes considerar. A continuación te detallamos los más importantes.

Business Plan Sólido

Un Business Plan, o plan de negocio, no es más que un documento donde escribes, con todo el detalle posible, qué quieres hacer, cómo lo harás, y qué esperas conseguir con ello. ¿Suena sencillo? No te dejes engañar, este documento es la columna vertebral de tu proyecto y será tu mejor aliado cuando busques financiación. Aquí es donde debes incluir:

- Análisis de Mercado: Identifica quiénes son tus competidores, cuál es tu público objetivo y qué necesidades satisfará tu producto o servicio.

- Estrategias de Marketing: Define cómo piensas llegar a tus clientes, los canales que vas a usar y la estrategia que consideras que generará un mayor impacto en tu público objetivo.

- Proyecciones Financieras: ¿Cuánto dinero necesitas para arrancar? ¿Y para mantener el negocio? ¿Qué ingresos esperas?

- Plan de Acción: Un cronograma con las etapas y tareas concretas para hacer que todo lo anterior suceda.

Propuesta de Valor Clara

La propuesta de valor es la respuesta a la pregunta: ¿Por qué tu producto o servicio es único y por qué alguien pagaría por él? No se trata solo de listar características, sino de explicar cómo tu solución resuelve un problema o satisface una necesidad mejor que cualquier otra opción en el mercado.

Equipo Fundador Competitivo

No, no puedes hacerlo todo tú solo. Y aunque pudieras, los inversores prefieren proyectos que cuenten con un equipo detrás. Pero no se trata de sumar gente al azar. Debes buscar personas que aporten habilidades y conocimientos complementarios a los tuyos. Un buen equipo fundador puede ser la diferencia entre el éxito y el fracaso, y los inversores lo saben.

Metodología de Trabajo

Uno de los aspectos que más valoran los inversores, además de un business plan sólido y un equipo comprometido, es la metodología de trabajo que sigue tu proyecto. La metodología que suele ser más valorada por los inversores para startups o nuevos proyectos es la metodología Lean Startup.

La metodología Lean Startup, desarrollada por Eric Ries, se centra en adoptar un enfoque científico para crear y administrar startups de forma exitosa. En lugar de invertir grandes cantidades de tiempo y recursos en un plan a largo plazo, esta metodología se centra en la construcción de un producto mínimo viable (MVP) para testear rápidamente las hipótesis del mercado. De esta forma, te permite adaptarte y evolucionar, basándote en feedback real, minimizando así los riesgos y aumentando las probabilidades de éxito de tu proyecto.

Los inversores aprecian esta metodología porque demuestra que eres consciente de las incertidumbres del mercado y que estás dispuesto a adaptarte. Implementar la metodología Lean Startup no solo te brinda una hoja de ruta flexible sino que también transmite confianza a tus inversores, mostrando que su financiamiento estará bien empleado.

Producto Mínimo Viable (MVP)

Un Producto Mínimo Viable (MVP por sus siglas en inglés) es la versión más simple de tu proyecto que permite a los usuarios resolver su problema o satisfacer su necesidad. No tiene que ser una app o un software; puede ser un servicio o incluso un producto físico. El MVP te permite probar tu concepto en el mundo real con una inversión mínima, reduciendo el riesgo tanto para ti como para tus futuros inversores.

Al prestar atención a estos cinco aspectos, no solo estarás más preparado para buscar financiación, sino que también tendrás una hoja de ruta clara para hacer que tu proyecto sea un éxito.

Estrategias Efectivas para Conseguir Financiación

Lanzar un proyecto es una tarea monumental, pero conseguir la financiación necesario es otra batalla en sí misma. Afortunadamente, hay estrategias efectivas que te ayudarán a obtener ese capital inicial que necesitas. Pero antes de empezar, es importante tener en cuenta dos fases cruciales que podrán hacer o deshacer tu búsqueda de financiación: Descubrimiento y Definición.

Fase 0 de Descubirmiento

En la metodología de GooApps, la fase 0 de Descubirmiento es fundamental. Aquí, asesoramos a nuestros clientes en su estrategia de innovación. El primer paso es descubrir el problema real que solucionaremos con la App o el proyecto. Al igual que se haría un estudio de viabilidad antes de construir una casa, en esta fase se alinean las expectativas de los usuarios con la realidad técnica. Esta fase se desgrana en varios pasos clave:

- Análisis de mercado: Para entender el entorno en el que se lanzará el proyecto.

- Definir objetivos y funcionalidades: Establecer qué se quiere lograr y cómo.

- Pruebas con usuarios: Para alinear las expectativas de los usuarios con la solución propuesta.

- Definir modelo de negocio: Establecer cómo monetizar la app o el proyecto (SaaS, freemium, premium, etc.)

Entregables:

- Tres prototipos

- Flujo en Figma

- Informe y documentación

- Reporte de oportunidades.

Fase 1 de Definición, Diseño y Prototipado (identificar actores, roles y modelo de negocio)

Una vez descubierto el problema y alineadas las expectativas, llega la Fase 1 de Definición, Diseño y Prototipado. Aquí se recoge, documentalmente, todas las funcionalidades de la aplicación, la arquitectura, componentes, servicios, integraciones, APIs y base de datos.

Como el título de la fase indica, se realiza la definición, diseño y prototipado no funcional de soluciones tecnológicas, mediante servicios UX Design y Visual Design. Es como el trabajo de arquitectura previo a la construcción de una casa.

Así mismo, se validan o corrigen las hipótesis sobre el producto con usuarios reales gracias al prototipo no funcional. La codificación es la parte más costosa y lenta del proceso, por lo que la creación rápida de prototipos permite validar de forma económica y rápida el recorrido del usuario y las características a implementar.

Los pasos clave de esta fase son:

- Flujos de usuario y Arquitectura: Diseñar cómo se moverán los usuarios a través de la solución.

- Tecnologías y Componentes: Seleccionar las tecnologías que se usarán para desarrollar el proyecto.

- Prototipado y Planificación de la Fase 2: Crear un prototipo no funcional que se pueda testar con usuarios para validar las hipótesis del proyecto y planificar las funcionalidades que deberán desarrollarse en la fase 2.

Entregables:

- Diagrama de tecnología

- Stack de tecnología

- User journey

- Backlog de características

- Roadmap de producto

- Estimaciones de desarrollo

Es fundamental señalar que muchas startups y empresas nos contratan específicamente para esta fase, ya que el output que reciben les ayuda a conseguir la inversión y financiación que necesitan. Adicionalmente y de forma opcional, también ayudamos a obtener un cálculo de costes del proyecto y definir una estrategia de product-market fit.

La fase 1 supone aproximadamente una inversión inicial de entre 5.000 y 10.000€, el cual es un importe mínimo que cualquier emprendedor que quiera obtener inversores debe conseguir previamente de fondos propios, o de amigos y familiares. Es importante tener en cuenta este punto, ya que nadie suele invertir en un proyecto en el que los fundadores no hayan invertido previamente.

Estrategia de Comunicación

Una comunicación efectiva es clave para captar la atención de los inversores. Practica tu ‘pitch’, ajusta tu discurso y prepárate para responder preguntas difíciles. No se trata solo de mostrar números, sino de transmitir tu pasión y visión de futuro para el proyecto.

Documentación para Inversores

Tener un dossier completo y profesional para presentar a los inversores es vital. Este debería incluir tu plan de negocio, proyecciones financieras, estudios de mercado y, por supuesto, el diseño de tu MVP.

Networking y Contactos

Nunca subestimes el poder de una buena red de contactos. Participa en eventos, busca referencias y no dudes en utilizar las redes sociales para ampliar tu red. En este mundo, muchas veces no es solo lo que sabes, sino a quién conoces.

Con estas estrategias, estarás bien preparado para encontrar el financiación que tu proyecto necesita. Y recuerda, en GooApps te acompañamos en este proceso, especialmente si estás en el sector de la salud o deporte, ofreciendo no solo nuestra experiencia sino también nuestro valioso network.

Opciones de Inversión al Alcance de tu Mano

Con un proyecto bien definido y una estrategia sólida en mano, el siguiente paso es conocer las diferentes opciones de financiación que tienes a tu disposición. A continuación, te presentamos algunas de las más populares y efectivas:

Friends & Family

Cuando estamos en las fases más prematuras de un proyecto o startup, a menudo no consideramos las fuentes de financiamiento más cercanas a nosotros: nuestros amigos y familiares. Sin embargo, esta podría ser la primera fuente de inversión y la más accesible que deberías considerar.

En estos primeros pasos, tus seres queridos son quienes más confían en ti y en tu visión. No subestimes el poder de esta red cercana, ya que un pequeño aporte financiero de varias personas puede sumar una cantidad significativa. Además, al implicar a amigos y familiares en tu proyecto, no solo obtienes el beneficio económico, sino también un apoyo emocional y moral que es invaluable en las etapas tempranas de cualquier emprendimiento.

Recuerda siempre que, aunque el vínculo sea personal, se debe gestionar con la misma seriedad y profesionalidad que cualquier otra inversión. Redacta acuerdos claros y mantén una comunicación abierta para asegurarte de que tanto tú como tus inversores os sentís cómodos con el acuerdo.

Business Angel: Una Opción Personalizada de Inversión

Un Business Angel, o inversor ángel, es un individuo con un capital considerable y una amplia experiencia en negocios que busca invertir en proyectos o startups con alto potencial de crecimiento. A diferencia de las instituciones financieras, los inversores ángel ofrecen un enfoque más personalizado y están dispuestos a asumir un riesgo mayor a cambio de una participación en la empresa.

Opciones de Financiación

- Capital a Cambio de Participación: La forma más común de inversión. El inversor ángel proporciona una suma de dinero a cambio de una participación en el capital de la empresa.

- Deuda Convertible: Otra opción es un préstamo que se puede convertir en acciones en el futuro, generalmente a condiciones más favorables para el inversor.

- Financiación en Etapas: Algunos inversores ángel optan por financiar el proyecto en distintas etapas, en función del cumplimiento de ciertos objetivos o hitos.

- Asesoramiento y Mentoring: Además del capital, muchos Business Angels ofrecen su experiencia y conocimientos en la gestión de empresas, así como acceso a su red de contactos, lo que puede ser invaluable para una startup en etapas tempranas.

Tipos de Proyectos de Interés

Los Business Angels suelen interesarse por proyectos que:

- Resuelven un Problema Real: Debe haber una demanda clara y demostrable para el producto o servicio que ofrece el proyecto.

- Tienen Alto Potencial de Crecimiento: Buscan empresas que puedan escalar rápidamente y ofrecer un retorno significativo de la inversión.

- Equipos Fuertes: Un equipo con experiencia y habilidades complementarias es crucial para el éxito del proyecto y, por ende, para atraer a un Business Angel.

- Fases Tempranas: Aunque cada inversor es diferente, muchos prefieren involucrarse en las etapas iniciales del proyecto para maximizar su impacto y su retorno potencial.

- Innovación y Tecnología: Muchos Business Angels son especialmente atraídos por proyectos que están en la vanguardia de la tecnología o que están rompiendo moldes en sectores tradicionales.

- Proyectos importados: Son proyectos que ya han funcionado de forma exitosa en otros mercados más maduros y se decide hacer la versión para el mercado español. El hecho de que un modelo de negocio esté ya validado en otros mercados, da seguridad a los Business Angels para invertir en este tipo de proyectos.

Al entender bien qué es lo que un Business Angel puede ofrecer y qué es lo que busca, estarás en una mejor posición para presentar tu proyecto de una manera que atraiga este tipo de inversión.

Capital de Riesgo (VC): Una Inversión para Proyectos en Crecimiento o Scaleup

El Capital de Riesgo, o Venture Capital (VC), es una forma de financiación en la que fondos de inversión inyectan una cantidad considerable de dinero en startups o proyectos que demuestran un alto potencial de crecimiento y rentabilidad. A diferencia de los Business Angels, los VC suelen ser organizaciones más estructuradas con un enfoque más institucional.

Opciones de Financiación

- Inversión Directa de Capital: Los VC ofrecen una inversión significativa de capital a cambio de una participación accionaria en la empresa. Esta inversión se realiza generalmente en una o varias etapas, dependiendo de la evolución del proyecto.

- Deuda Convertible: Al igual que los Business Angels, los VC también pueden ofrecer deuda convertible, un préstamo que se puede convertir en acciones en el futuro.

- Financiación por Etapas: Los VC suelen invertir en rondas de inversión, comenzando con una inversión inicial y siguiendo con rondas adicionales según el progreso y las necesidades del proyecto.

- Acceso a Red de Contactos: Los fondos de Capital de Riesgo suelen tener una amplia red de contactos en la industria y pueden facilitar asociaciones estratégicas y oportunidades de negocio.

Tipos de Proyectos de Interés

Los fondos de Capital de Riesgo suelen estar interesados en:

- Alto Potencial de Rentabilidad: Buscan proyectos que ofrezcan un retorno de inversión significativamente alto, ya que su modelo de negocio se basa en lograr grandes éxitos que compensen otros posibles fracasos en su cartera.

- Escalabilidad: La capacidad de crecer y expandirse rápidamente es un factor crítico para atraer inversión de VC.

- Innovación: Los VC son especialmente atraídos por proyectos que ofrecen soluciones innovadoras, disruptivas o tecnológicamente avanzadas.

- Madurez del Proyecto: A diferencia de los Business Angels, los VC suelen entrar en etapas un poco más avanzadas, donde el producto ya ha sido validado en el mercado y tiene tracción.

- Equipo Directivo Sólido: Un equipo con un historial probado y habilidades complementarias es fundamental para atraer inversión de Capital de Riesgo.

Entender las particularidades del Capital de Riesgo te ayudará a preparar tu proyecto para atraer este tipo de financiación, que aunque más complejo y competitivo, puede ofrecer los recursos necesarios para llevar tu proyecto al siguiente nivel.

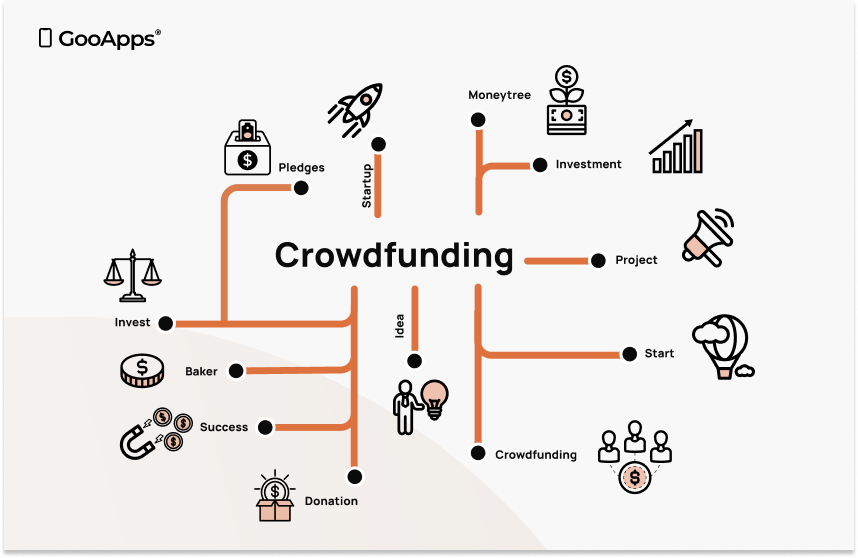

Crowdfunding: Financiación Colectiva para Proyectos Innovadores

El crowdfunding, o financiación colectiva, es una forma de financiación en la que cualquier persona puede invertir en tu proyecto a través de plataformas online como Kickstarter, Indiegogo o GoFundMe. A diferencia del Capital de Riesgo y los Business Angels, el crowdfunding es una forma de financiación más democrática y accesible, pero también conlleva sus propios desafíos y particularidades.

Opciones de Financiación

- Inversión por Recompensas: Los inversores reciben una recompensa por su contribución, que generalmente es el producto o servicio que estás desarrollando.

- Financiación de Acciones: En este modelo, los inversores reciben una pequeña participación en la empresa a cambio de su inversión.

- Donaciones: En algunos casos, especialmente en proyectos sociales o creativos, las personas contribuyen sin esperar nada a cambio.

- Préstamos P2P (Peer to Peer): Algunas plataformas de crowdfunding ofrecen un modelo de préstamo donde los inversores reciben su dinero de vuelta con intereses.

Tipos de Proyectos de Interés

Los inversores en plataformas de crowdfunding suelen estar interesados en:

- Innovación y Creatividad: Los proyectos que ofrecen algo nuevo o creativo suelen tener más éxito en estas plataformas.

- Impacto Social: Proyectos que tienen un impacto social positivo también atraen a muchos inversores en plataformas de crowdfunding.

- Claridad y Transparencia: Dado que cualquier persona puede invertir, es fundamental que el proyecto esté bien explicado y que los inversores entiendan exactamente en qué están invirtiendo.

- Viabilidad y Credibilidad: Los proyectos que demuestran tener un plan sólido y un equipo confiable tienen más posibilidades de lograr su objetivo de financiación.

- Pequeñas Inversiones: Dado que la financiación viene de una amplia base de inversores, estos proyectos suelen ser más accesibles para personas que quieren hacer pequeñas inversiones.

Optar por el crowdfunding como método de financiación puede ser una excelente forma de validar tu producto en el mercado, además de obtener el capital necesario para llevar tu proyecto al siguiente nivel. Sin embargo, es crucial tener una estrategia de comunicación efectiva para atraer a un gran número de inversores.

Incubadoras y Aceleradoras: Un Impulso Integral para Tu Proyecto

Las incubadoras y aceleradoras son organizaciones diseñadas para ayudar a startups y proyectos en etapas tempranas a crecer y tener éxito. Aunque a menudo se usan indistintamente, estas dos opciones tienen diferencias clave y ofrecen distintas formas de financiación y apoyo.

Opciones de Financiación

- Capital Semilla: Tanto incubadoras como aceleradoras a menudo ofrecen una inversión inicial o “capital semilla” para ayudar a poner en marcha el proyecto.

- Recursos y Servicios: Además de financiación, proporcionan recursos como espacio de oficina, asesoramiento legal, y acceso a una red de inversores y mentores.

- Participación Accionaria: A cambio de su inversión y apoyo, estas organizaciones suelen tomar una participación en el capital de la startup. Sin embargo, existen incubadoras y aceleradoras públicas, como Barcelona Activa y Madrid Emprende (y muchas más en otras ciudades españolas), que no requieren una participación del capital de la startup.

- Demo Day: Las aceleradoras suelen culminar su programa con un “Demo Day”, un evento donde las startups presentan sus proyectos a una audiencia de inversores potenciales, lo que puede llevar a rondas de inversión adicionales.

Tipos de Proyectos de Interés

Las incubadoras y aceleradoras suelen estar interesadas en:

- Potencial de Crecimiento: Buscan proyectos que tengan el potencial para crecer y escalar rápidamente.

- Innovación: La innovación es clave; quieren proyectos que estén resolviendo problemas de formas nuevas y creativas.

- Equipos Fuertes: Un equipo con habilidades complementarias y una visión clara es crucial para atraer la atención de estas organizaciones.

- Validación del Mercado: Aunque las incubadoras podrían estar más dispuestas a aceptar proyectos en etapas muy tempranas, las aceleradoras suelen preferir startups que ya han validado su modelo de negocio en cierta medida.

- Sector Específico: Algunas incubadoras y aceleradoras se especializan en sectores específicos como tecnología, salud o energía renovable, por lo que tu proyecto podría tener más posibilidades si se alinea con sus áreas de interés.

Optar por un programa de incubación o aceleración puede proporcionar no solo el capital necesario sino también un ecosistema de apoyo que puede ser invaluable para el éxito de tu proyecto.

Financiación Pública: Inversión No Reembolsable para Proyectos Específicos

La financiación pública engloba distinatas formas de financiación otorgadas por organizaciones gubernamentales, fundaciones o instituciones, destinadas a fomentar la investigación, el desarrollo y la implementación de proyectos en áreas específicas. A diferencia de otras formas de financiación, estas no requieren ser reembolsadas y, por lo general, no implican la entrega de una participación accionaria en el proyecto. La financiación pública puede ser tanto local, regional, estatal, como internacional.

Opciones de Financiación

- Inversión Directa: Estas ayudas suelen consistir en una cantidad fija de dinero destinada a cubrir costes específicos del proyecto.

- Recursos y Servicios: Algunas subvenciones incluyen el acceso a recursos como equipos, materiales o incluso personal especializado que pueda contribuir al éxito del proyecto.

- Exenciones Fiscales: En ciertos casos, las subvenciones pueden tomar la forma de exenciones fiscales o incentivos fiscales para fomentar la inversión en áreas específicas.

- Co-financiación: Algunas subvenciones requieren que el beneficiario también aporte una cantidad de dinero o recursos, conocido como co-financiación.

- Préstamos Participativos y Convertibles: Estos préstamos flexibles se vinculan a los beneficios de la empresa o se convierten en acciones en el futuro. Son ideales para startups, ya que minimizan el impacto en el flujo de efectivo.

Tipos de Proyectos de Interés

Las organizaciones que ofrecen financiación pública suelen estar interesadas en:

- Impacto Social o Ambiental: Muchas subvenciones están destinadas a proyectos que buscan resolver problemas sociales o ambientales.

- Investigación y Desarrollo: Proyectos que involucran una fuerte componente de investigación y desarrollo son candidatos ideales para este tipo de financiación.

- Sectores Estratégicos: Cada organización tiene sus propios sectores de interés, que pueden ir desde la tecnología y la innovación hasta la salud y la educación.

- Desarrollo Local o Regional: Algunas subvenciones están diseñadas para fomentar el desarrollo económico en áreas geográficas específicas.

- Viabilidad y Sostenibilidad: Es crucial que el proyecto no solo sea viable a corto plazo, sino que también tenga un plan para su sostenibilidad a largo plazo.

Si tu proyecto se alinea con los criterios y objetivos de las organizaciones que ofrecen financiación pública, esta podría ser una excelente opción de financiación que te permitiría avanzar sin diluir tu participación en el proyecto.

Financiación Bancaria y Préstamos: Una Opción Tradicional pero Efectiva

La financiación bancaria es quizás una de las formas más tradicionales de conseguir capital para un proyecto. A través de diversas modalidades de préstamos, los bancos ofrecen una fuente de financiación relativamente accesible y estructurada. Aunque los requisitos pueden ser estrictos, esta opción es especialmente útil para proyectos que ya tienen un historial financiero sólido.

Opciones de Financiación

- Préstamos a Corto y Largo Plazo: Los bancos ofrecen préstamos con diferentes plazos de vencimiento, que pueden adaptarse según las necesidades de tu proyecto.

- Líneas de Crédito: Se trata de un monto de dinero preaprobado que puedes utilizar según lo necesites, y solo pagas intereses sobre el monto utilizado.

- Hipotecas Empresariales: Para proyectos que requieren bienes inmuebles, algunos bancos ofrecen préstamos hipotecarios diseñados para empresas.

- Leasing y Renting: Estas opciones te permiten tener acceso a activos como vehículos o maquinaria sin tener que comprarlos, lo que puede ser útil para ciertos tipos de proyectos.

- Garantías y Avales: Los bancos a menudo requieren algún tipo de garantía o aval para asegurar el préstamo, lo que podría ser un activo o una tercera parte que garantice el pago.

Tipos de Proyectos de Interés

Los bancos suelen estar interesados en:

- Historial Financiero: Un buen historial crediticio y una situación financiera sólida son cruciales para acceder a financiación bancaria.

- Flujo de Efectivo Positivo: Los bancos buscan proyectos que generen suficientes ingresos para cubrir los pagos del préstamo.

- Plan de Negocio Detallado: Es fundamental presentar un plan de negocio bien estructurado que muestre la viabilidad y las proyecciones financieras del proyecto.

- Sectores Estables: Los bancos suelen ser más conservadores en sus inversiones y prefieren sectores que consideran estables o en crecimiento.

- Garantías: La existencia de activos o garantías tangibles puede aumentar significativamente las posibilidades de obtener un préstamo bancario.

Si bien la financiación bancaria puede no ser la opción más emocionante o innovadora, su estructura y estabilidad lo convierten en una opción viable para muchos proyectos, especialmente aquellos que ya tienen un grado de madurez y un historial financiero demostrable.

GooApps Te Acompaña en la Búsqueda de Inversión

Hasta ahora, hemos explorado diversas formas de conseguir financiación para tu proyecto. Pero aquí viene la mejor parte: no tienes que hacerlo solo. En GooApps, no solo te ofrecemos una tecnología de vanguardia y un diseño centrado en el usuario, sino que también podemos ser tu aliado estratégico en la búsqueda de inversión, especialmente si te encuentras en el sector de la salud, deporte o bienestar.

Nuestros Contactos en el Sector Salud, Deporte y Bienestar

Con más de 15 años de experiencia en el desarrollo de aplicaciones móviles y soluciones de tecnología, hemos construido una red robusta y diversa de contactos en diversas industrias, pero especialmente en el sector salud, deporte y bienestar. Esto incluye desde inversores especializados y capital riesgo hasta organizaciones que ofrecen financiación pública para proyectos innovadores en el ámbito sanitario. Nuestros contactos pueden ser el puente que te lleve a conseguir la inversión que tu proyecto necesita.

Cómo Podemos Ayudarte a Conseguir la Inversión que Necesitas

- Asesoramiento Estratégico: Desde las fases iniciales de tu proyecto, como son la “Fase 0: Discover” y la “Fase 1: Define”, te ayudamos a definir y planificar los aspectos clave que los inversores buscan, desde un modelo de negocio sólido hasta un producto mínimo viable, así como a tener un roadmap tecnológico alineado con el plan de negocio. Una forma de demostrar implicación en el proyecto de cara a futuros inversores, es invertir fondos del equipo fundador en contratar la fase 1 de definición y diseño.

- Fase 0:

– Análisis de mercado

– Definición de objetivos y funcionalidades

– Pruebas con usuarios

– Definición del modelo de negocio

- Fase 1:

– Documentación

– Presentaciones

– Proyecciones

– Estudio de costes

– Diseños gráficos

– Prototipos

– Diseño de demos

- Presentaciones de Alto Impacto: Con la información y los prototipos generados en las primeras fases de nuestro método de trabajo, podemos ayudarte a crear presentaciones y pitch decks que capturarán la atención de los inversores.

- Introducciones Directas: Gracias a nuestra red de contactos, podemos facilitar reuniones con inversores que estén genuinamente interesados en tu sector.

- Preparación de documentación para obtener financiación: Te ayudamos a preparar toda la documentación y los requisitos necesarios para cualquier tipo de financiación, incluyendo aspectos técnicos, financieros, legales y de cumplimiento.

- Seguimiento y Apoyo Continuo: Incluso después de que hayas conseguido tu inversión, seguimos a tu lado para asegurarnos de que tu proyecto siga siendo un éxito. Independientemente de la etapa en la que se encuentre tu proyecto, con GooApps como tu socio tecnológico, podrás centrarte en la visión de tu empresa sin preocuparte por los desafíos tecnológicos.

En GooApps, entendemos que cada proyecto es único y tiene sus propias necesidades y desafíos. Por eso, nos adaptamos a ti, ofreciéndote una solución personalizada que te ayude a conseguir tus objetivos de financiación. Con nuestra ayuda, no solo desarrollarás una aplicación o solución tecnológica excepcional, sino que también te brindaremos el soporte y las herramientas necesarias para transformar tu visión en una realidad financiera sostenible.

Tu Proyecto Merece la Mejor Financiación

Si has llegado hasta aquí, ya estás preparado con un arsenal de estrategias y opciones para conseguir la inversión que tu proyecto necesita para despegar. Desde la importancia de un plan de negocio sólido y un equipo fundador competitivo, hasta las diversas formas de inversión como Business Angels, Capital de Riesgo, Crowdfunding, Incubadoras, Aceleradoras, Subvenciones y Financiación Bancaria. Cada una de estas opciones tiene sus propias ventajas y requisitos, lo que significa que hay un enfoque de financiación que se ajusta a las necesidades y características específicas de tu proyecto.

Si estás listo para llevar tu proyecto al próximo nivel, no esperes más. Ponte en contacto con nosotros y descubre cómo GooApps puede ser el socio estratégico que te ayude a cumplir tus metas de financiación y mucho más. Ya sea que estés en la fase inicial de tu proyecto o buscando acelerar su crecimiento, tenemos las herramientas, el conocimiento y los contactos para hacerlo realidad.

Es hora de dar el siguiente paso en tu nuevo proyecto. ¿Hablamos?

Preguntas Frecuentes (FAQ)

Si estás en el proceso de buscar inversión para tu startup o proyecto empresarial, es probable que tengas una serie de preguntas que necesitan respuestas claras. Aquí te presentamos un listado de preguntas frecuentes que podrían surgir en tu camino en la búsqueda de financiación.

1. ¿Qué tipos de financiación son más adecuados para mi proyecto?

La adecuación del tipo de financiación para tu proyecto dependerá de varios factores como la etapa en la que se encuentra tu proyecto, la cantidad de inversión que necesitas, el sector en el que operas y el nivel de control que estás dispuesto a ceder. Aquí te doy una breve descripción de cómo cada tipo de financiación podría encajar en diferentes escenarios:

- Business Angels: Ideales para startups en etapas iniciales que necesitan tanto capital como mentoría. Estos inversores aportan experiencia y conexiones valiosas, además de inversión.

- Capital de Riesgo (VC): Más adecuado para empresas que ya tienen un producto en el mercado y buscan escalar rápidamente. Los VC ofrecen grandes cantidades de dinero pero generalmente requieren una participación significativa en la empresa.

- Crowdfunding: Una excelente opción para proyectos que tienen un atractivo masivo y pueden generar entusiasmo entre el público general. Es una forma de validar el interés del mercado sin ceder participación en la empresa.

- Incubadoras y Aceleradoras: Perfecto para startups en etapas muy tempranas que necesitan recursos y orientación para despegar. Estas organizaciones ofrecen pequeñas inversiones, espacio de oficina y mentoría a cambio de una pequeña participación en la empresa si son una entidad privada. Si son entidades públicas, no requieren de participación.

- Financiación Pública: Son ideales para proyectos sociales o innovadores que cumplen con ciertos requisitos gubernamentales o institucionales. Generalmente, no tienes que devolver el dinero ni ceder participación en tu empresa.

- Financiación Bancaria: Esta es una opción más tradicional y podría ser adecuada para empresas con un historial financiero sólido y que necesitan un gran monto de capital para expansión o para cubrir gastos operativos.

Al evaluar las opciones, considera también la velocidad con la que podrías acceder a la financiación, las obligaciones de reembolso y cómo cada opción afecta tu participación en la empresa. Por otro lado, es importante destacar que los distintos tipos de financiación no son excluyentes entre ellos, por lo que puedes compatibilizarlos. Si aún tienes dudas, consultores y asesores financieros, como el equipo de GooApps, pueden ayudarte a tomar una decisión más informada adaptada a las necesidades específicas de tu proyecto.

2. ¿Necesito un plan de negocio para acceder a financiación?

En la mayoría de los casos, sí, necesitarás un plan de negocio sólido para acceder a inversión. Un plan de negocio no es solo un requisito para muchos inversores, sino que también es una herramienta crucial para ti como emprendedor. Te ayuda a definir tus objetivos, estrategias y los recursos que necesitarás para hacer realidad tu proyecto.

Aquí hay algunas razones por las que un plan de negocio es vital cuando buscas financiación:

- Validación del Concepto: Un plan de negocio bien elaborado demuestra que has investigado y validado la viabilidad de tu proyecto. Esto es especialmente importante para inversores como Business Angels o fondos de capital de riesgo que buscan proyectos con un potencial de retorno de inversión alto. Ya sea que tengas un concepto, prototipo o incluso producto, este punto tendrá un gran peso dentro del plan de negocio.

- Transparencia Financiera: Los inversores querrán saber cómo planeas utilizar su dinero. Un desglose detallado de tus necesidades financieras y cómo planeas generar ingresos les dará la confianza para invertir en tu proyecto.

- Estrategia y Visión: Un plan de negocio también incluye tu estrategia de mercado, modelo de ingresos, y metas a corto y largo plazo. Esto muestra a los inversores que tienes una visión clara y un plan de acción para hacer crecer tu proyecto.

- Riesgos y Contingencias: Un buen plan de negocio también abordará los posibles riesgos y cómo planeas mitigarlos. Esto demuestra que estás preparado para enfrentar desafíos, lo cual es un punto a favor para muchos inversores.

- Requisito Formal: Algunas formas de financiación, como préstamos bancarios o financiación pública, requieren un plan de negocio como parte del proceso de solicitud.

Sin embargo, hay ciertas formas de financiación más flexibles, como el crowdfunding o ciertas incubadoras y aceleradoras, donde podrías no necesitar un plan de negocio formal pero sí una presentación o “pitch” sólido.

En resumen, aunque podría haber excepciones dependiendo del tipo de financiación que busques, tener un plan de negocio detallado y bien pensado casi siempre te beneficiará en el proceso de buscar inversión.

3. ¿Cómo puedo evaluar el interés o el retorno de inversión (ROI) para los inversores?

Evaluar el retorno de inversión (ROI) para los inversores es un aspecto crucial que no solo determina la viabilidad de tu proyecto, sino que también puede ser el factor decisivo para que un inversor decida invertir en tu empresa. Aquí te detallo algunas formas de abordar esta evaluación:

- Análisis Financiero: Realiza un análisis financiero exhaustivo que muestre las proyecciones de ingresos, costos y beneficios para los próximos años. Los inversores querrán ver números sólidos que respalden tus afirmaciones sobre la rentabilidad del proyecto.

- Valor Actual Neto (VAN) y Tasa Interna de Retorno (TIR): Estos son indicadores financieros que se utilizan comúnmente para evaluar el retorno de inversión. El VAN muestra el valor presente de los flujos de efectivo futuros, mientras que la TIR es la tasa de descuento que hace que el VAN sea cero. Ambos indicadores son útiles para determinar si una inversión vale la pena a largo plazo.

- Modelo de Ingresos: Define claramente cómo tu empresa generará ingresos. Puede ser a través de ventas directas, suscripciones, licencias, etc. Un modelo de ingresos claro y sostenible es una señal fuerte para los inversores de que hay un retorno potencial.

- Ventaja Competitiva: Demuestra que tienes una ventaja competitiva sostenible, como tecnología patentada o una fuerte marca, que puede traducirse en un ROI alto para los inversores.

- Escalabilidad: Los inversores suelen buscar empresas que no solo sean rentables, sino que también sean escalables. Muestra cómo puedes expandir tu negocio para generar más ingresos sin incurrir en costos proporcionalmente más altos.

- Estrategia de Salida: Muchos inversores también querrán saber tu estrategia de salida, ya sea a través de una adquisición o una oferta pública inicial (IPO). Esto les da una idea de cómo y cuándo podrán recuperar su inversión y obtener ganancias.

- Casos de Éxito y Testimonios: Si tienes clientes satisfechos o incluso pequeñas rondas de inversión exitosas, estos pueden servir como indicadores del potencial ROI.

- KPIs y Métricas: Identifica y sigue de cerca las métricas clave de rendimiento (KPIs) relevantes para tu negocio. Estas métricas pueden incluir el costo de adquisición de clientes (CAC), la vida útil del valor del cliente (LTV), la tasa de retención de clientes, entre otros.

- Comunicación Abierta: Mantén una comunicación abierta y transparente con los inversores potenciales para entender qué es lo que más les interesa en términos de ROI. Algunos pueden buscar un retorno rápido, mientras que otros pueden estar interesados en un crecimiento sostenible a largo plazo.

Esperamos que estos puntos te ayuden a entender cómo puedes evaluar y presentar el potencial ROI para los inversores. Esta es una parte crucial para asegurar la financiación y deberías dedicarle tiempo y esfuerzo para hacerlo correctamente.

4. ¿Qué documentación debo preparar para presentar mi proyecto a posibles inversores?

Preparar una documentación sólida y completa es esencial para presentar tu proyecto a posibles inversores de manera efectiva. Aquí te detallo los documentos y elementos más importantes que deberías tener listos:

- Plan de Negocio: Este es el pilar fundamental de tu presentación. Debe incluir una descripción detallada de la idea del proyecto, el mercado objetivo, el análisis de la competencia, el modelo de ingresos, las proyecciones financieras, y la estrategia de marketing, entre otros.

- Pitch Deck: Se trata de una presentación concisa, generalmente en formato PowerPoint o similar, que ofrece una visión general de tu empresa. Debe ser lo suficientemente atractivo como para captar el interés del inversor en las primeras diapositivas.

- Resumen Ejecutivo: Este es un documento de una o dos páginas que resume los puntos más importantes de tu plan de negocio. Es útil para dar una idea rápida a los inversores antes de que decidan si quieren profundizar más.

- Estados Financieros Proyectados: Incluye proyecciones de ingresos, balances y flujos de caja para los próximos 3-5 años. Asegúrate de que sean realistas y estén respaldados por datos.

- Análisis de Mercado: Presenta estudios de mercado, encuestas y otras pruebas que validen la demanda del producto o servicio que estás ofreciendo.

- Documentación Legal: Esto incluye cualquier patente, licencia, contrato con proveedores o clientes, acuerdos de confidencialidad y cualquier otro documento que demuestre que has cubierto todos los aspectos legales relacionados con tu negocio.

- Prototipo o Demo: Si es posible, ofrece un prototipo funcional de tu producto o una demostración de tu servicio. Esto añade un factor de “realidad” a tu presentación y permite a los inversores ver más allá de los documentos y números. En GooApps, hemos ayudado a centenares de empresas a desarrollar prototipos funcionales y conocemos de primera mano su importancia. Sin embargo, nuestro amplio servicio no se limita a este punto, sino que cubre la mayoría de los aspectos documentales necesarios para obtener financiación.

- CVs del Equipo Directivo: Los inversores no solo invierten en ideas, sino también en personas. Presenta los currículums de tu equipo directivo, destacando experiencia relevante y competencias que aportan al proyecto.

- Plan de Marketing y Ventas: Detalla cómo planeas atraer y retener a tus clientes. Incluye estrategias para la adquisición de clientes, retención y expansión.

- Estrategia de Salida: Aunque pueda parecer prematuro, muchos inversores quieren saber cómo planeas darles un retorno de su inversión, ya sea a través de la venta de la empresa, una oferta pública de acciones u otros medios.

- Cartas de Intención o Testimonios: Si tienes compromisos de clientes o asociados, o testimonios que hablen bien de tu producto o servicio, inclúyelos también.

Tener todos estos elementos preparados no solo te dará una presentación más fuerte, sino que también te ayudará a responder con confianza las preguntas que puedan surgir durante las reuniones con posibles inversores.

5. ¿Cómo puedo hacer que mi proyecto sea atractivo para los inversores?

Hacer que tu proyecto sea atractivo para los inversores va más allá de simplemente tener una buena idea; se trata de presentar un paquete completo que demuestre que tu proyecto no solo es viable, sino que también ofrece un retorno de inversión atractivo. Aquí te ofrezco algunas estrategias para captar el interés de los inversores:

- Propuesta de Valor Clara: Debes ser capaz de explicar qué hace que tu proyecto sea único y cómo resuelve un problema real para un mercado específico. Esta propuesta de valor debe ser clara y concisa.

- Modelo de Negocio Sólido: Un modelo de ingresos bien definido y una estructura de costos claros son esenciales. Los inversores quieren ver que has pensado en cómo generarás ingresos a corto y largo plazo.

- Equipo Fuerte: Los inversores suelen decir que invierten en el equipo tanto como en la idea. Asegúrate de tener un equipo con habilidades complementarias y experiencia relevante en el sector.

- Validación de Mercado: Pruebas de concepto, estudios de mercado y, si es posible, ventas o acuerdos previos pueden proporcionar evidencia de que hay un mercado para tu producto o servicio.

- Proyecciones Financieras Realistas: Las proyecciones financieras deben ser tanto ambiciosas como realistas. Los inversores querrán ver que tienes expectativas realistas y que has considerado diferentes escenarios y riesgos.

- Escalabilidad y Crecimiento: Demuestra que tu negocio tiene potencial para poderlo escalar. Los inversores buscan retornos significativos, así que querrán saber cómo puedes expandir el negocio en el futuro.

- Diseño Bien Definido: No subestimes el poder de un diseño sólido y un prototipo bien elaborado. Estos elementos visuales sirven como un lenguaje universal que puede captar instantáneamente la atención de los inversores. Un prototipo detallado no solo demuestra la viabilidad de tu producto o servicio, sino que también refleja tu compromiso y visión, convirtiendo tu proyecto en una inversión más atractiva.

- Ventaja Competitiva: Ya sea tecnología patentada, acuerdos exclusivos con socios o un enfoque novedoso, tu ventaja competitiva debe ser evidente.

- Transparencia y Comunicación: Mantén una comunicación abierta y transparente. Los inversores valoran la honestidad y la transparencia, especialmente cuando se trata de riesgos y desafíos.

- Documentación Impecable: Haber dedicado tiempo para tener todos los documentos necesarios listos y bien elaborados demostrará profesionalismo y preparación.

- Estrategia de Salida clara: Aunque pueda sonar contradictorio, tener una estrategia de salida planificada puede hacer que tu proyecto sea mucho más atractivo para los inversores.

- Impacto Social o Medioambiental: En el clima de inversión actual, muchos inversores buscan no solo beneficios económicos, sino también un impacto social o medioambiental positivo. Si tu proyecto tiene estos elementos, destácalos.

Recuerda, cada inversor es diferente, y lo que puede ser atractivo para uno puede no serlo para otro. Sin embargo, abordar estos puntos te dará una base sólida para atraer a una amplia gama de inversores.

6. ¿Cuánto tiempo suele llevar conseguir financiación?

El tiempo necesario para conseguir financiación para tu proyecto puede variar considerablemente según diversos factores, incluidos el tipo de financiación que busques, la preparación y calidad de tu presentación y documentación, y el sector o industria en la que operes. Aquí te doy una idea general:

- Business Angels y Capital de Riesgo (VC): Estos procesos pueden ser relativamente rápidos si tienes una propuesta sólida y todos los documentos en regla. Sin embargo, las negociaciones y los trámites legales pueden llevar varios meses. En general, podrías esperar entre 3 y 9 meses.

- Crowdfunding: Las campañas de crowdfunding pueden durar entre 30 y 90 días, pero esto no incluye el tiempo de preparación previa para crear una campaña atractiva, que podría llevar varios meses adicionales.

- Incubadoras y Aceleradoras: El proceso de solicitud y admisión en estos programas puede llevar algunas semanas, y una vez aceptado, el programa en sí puede durar entre 3 y 12 meses.

- Financiación Pública: Este es posiblemente el tipo de financiación que más tiempo requiere. Desde la preparación de la documentación hasta la espera de la decisión, podría llevar entre 6 meses y un año, o incluso más. De todos modos, dependerá también de si el tipo de financiación pública es local, regional, nacional o internacional, ya que cuanto más pequeño el ámbito, más rápida suele ser la resolución de la solicitud. Por otro lado, es importante destacar que muchas de ellas tienen plazos de presentación anual o bianualmente.

- Financiación Bancaria: Los préstamos bancarios pueden ser relativamente rápidos si tienes todos los requisitos y garantías. Puede tomar desde unas pocas semanas hasta un par de meses.

- Inversores Estratégicos: Este tipo de financiación, que suele venir de empresas en tu industria, puede ser muy variable en cuanto al tiempo, dependiendo de la complejidad de las negociaciones y acuerdos. Podría llevar desde unos pocos meses hasta más de un año.

- Amigos y Familia: Este es generalmente el tipo de financiación más rápido de conseguir, pero incluso aquí es fundamental tener acuerdos claros y documentación legal para evitar malentendidos.

- Rondas de Inversión Sucesivas: Si estás planeando varias rondas de inversión, cada una de ellas podría llevar varios meses y requerir preparativos adicionales.

Es crucial tener en cuenta estos plazos cuando planifiques tu búsqueda de financiación para asegurarte de que no te quedes sin fondos antes de conseguir la inversión que necesitas. Por ello, es muy importante tener un roadmap o plan de financiación.

7. ¿Qué porcentaje del proyecto tendría que ceder en caso de obtener inversión de capital riesgo o de un Business Angel?

La cantidad de participación en tu empresa que podrías tener que ceder al recibir inversión de un Business Angel o de un fondo de Capital de Riesgo (VC) varía considerablemente dependiendo de múltiples factores. Algunos de estos son:

- Etapa del Proyecto: Los proyectos en etapas más tempranas suelen requerir ceder una mayor participación debido al riesgo más alto asociado con ellos.

- Tamaño de la Inversión: Cuanto mayor sea la cantidad de dinero que necesitas, es probable que tengas que ceder una mayor participación en tu empresa.

- Valoración Pre-Money: Este es el valor de tu empresa antes de recibir la inversión. Una valoración más alta puede ayudarte a ceder menos participación.

- Términos del Acuerdo: Los términos pueden incluir cláusulas como derechos de veto, opciones de salida, y otros factores que podrían influir en el porcentaje de participación.

- Rentabilidad y Riesgo: Los inversores evaluarán el potencial de rentabilidad frente al riesgo para determinar qué porcentaje del proyecto les gustaría tener.

- Competencia entre Inversores: Si hay más de un inversor interesado en tu proyecto, podrías tener un mejor margen para negociar un porcentaje de participación más favorable.

- Experiencia y Red del Inversor: Un inversor que aporta no solo capital sino también experiencia y una red de contactos valiosos podría justificar una mayor participación en la empresa.

Como referencia general, es común ver que las startups ceden entre el 10% y el 25% en rondas tempranas de inversión, aunque estas cifras pueden variar significativamente. En etapas posteriores, especialmente en rondas de Serie A o posteriores, la dilución tiende a ser menor, pero también depende de la cantidad de capital que se esté levantando.

Es vital consultar con expertos legales y financieros para entender completamente las implicaciones de ceder una participación en tu empresa. Cada situación es única, y es crucial hacer los cálculos y considerar todos los factores antes de tomar una decisión.

8. ¿Existen diferencias en el proceso de financiación si mi proyecto está en una fase inicial frente a una fase más avanzada?

Absolutamente, el proceso de financiación puede variar significativamente dependiendo de la fase en la que se encuentre tu proyecto. Aquí te explico algunas de las principales diferencias:

Fase Inicial

- Tipos de Inversores: En las fases iniciales, es más común recurrir a amigos y familiares, Business Angels o incubadoras y aceleradoras. Los fondos de capital riesgo suelen ser menos comunes a menos que se trate de una oportunidad excepcionalmente buena.

- Documentación: Puedes necesitar menos documentación formal, aunque un plan de negocio sólido y una presentación bien elaborada son siempre beneficiosos.

- Porcentaje Cedible: Generalmente, tendrás que ceder una mayor participación de tu empresa debido al alto riesgo asociado con proyectos en etapas tempranas.

- Valoración: La valoración de tu empresa será más difícil y, probablemente, más baja, lo que afecta al porcentaje que tendrás que ceder.

- Términos del Acuerdo: Los acuerdos suelen ser más simples pero pueden incluir cláusulas de seguimiento más estrictas.

- Tiempo: Puede ser más rápido obtener financiación en fases iniciales, especialmente si recurres a amigos y familiares o a financiación colectiva.

Fase Avanzada

- Tipos de Inversores: Los fondos de capital riesgo, inversores estratégicos y préstamos bancarios son más comunes en esta etapa.

- Documentación: Necesitarás documentación más extensa y detallada, incluidos estados financieros, proyecciones y tal vez incluso auditorías.

- Porcentaje Cedible: Es posible que puedas ceder una menor participación, dado que el riesgo es menor y la valoración de tu empresa es más alta.

- Valoración: La valoración se basará en métricas más sólidas, como ingresos y EBITDA, si están disponibles.

- Términos del Acuerdo: Los acuerdos serán más complejos y podrían incluir varios tipos de acciones, cláusulas de salida, y otros términos más sofisticados.

- Tiempo: El proceso de financiación suele ser más largo debido a la complejidad de los acuerdos y la cantidad de documentación requerida.

En resumen, sí, la fase en la que se encuentra tu proyecto tiene un impacto significativo en el proceso de financiación, desde el tipo de inversores que podrían estar interesados hasta la documentación, la valoración y los términos del acuerdo.

9. ¿Qué riesgos debo considerar al aceptar inversión externa?

Aceptar inversión externa para tu proyecto es una decisión crucial que viene con su propio conjunto de riesgos y responsabilidades. Aquí te detallo algunos de los riesgos más importantes que deberías considerar:

- Pacto de Socios: Uno de los riesgos más comunes al aceptar inversión externa es la falta de un acuerdo claro entre los socios. Un pacto de socios bien redactado puede ser la clave para evitar malentendidos y disputas futuras. Este documento debe detallar las responsabilidades, derechos y obligaciones de cada parte, así como las condiciones bajo las cuales se puede modificar la estructura accionarial o tomar decisiones estratégicas. No tener uno podría exponerte a conflictos que pongan en riesgo la viabilidad de tu proyecto.

- Dilución de la Participación: Al aceptar inversión externa, estarás cediendo una parte de tu empresa, lo que significa que tendrás menos control sobre las decisiones y una menor parte de las ganancias futuras.

- Presión para el Rendimiento: Con inversores a bordo, enfrentarás una mayor presión para cumplir con objetivos y expectativas en términos de crecimiento y rentabilidad.

- Complejidad Legal y Contractual: Los contratos de financiación suelen ser documentos complejos que pueden incluir múltiples cláusulas, como derechos de veto, opciones de salida y otros términos que podrían limitar tu libertad para operar como desees.

- Posibles Conflictos de Interés: Los inversores pueden tener su propia agenda o estrategia, que podría no alinearse completamente con la tuya o la de otros stakeholders.

- Costos Asociados: Los procesos de due diligence, redacción de contratos, y otros trámites legales pueden ser costosos tanto en términos de tiempo como de dinero.

- Obligaciones de Informe: Tendrás que proporcionar informes regulares sobre el progreso y la situación financiera de la empresa, lo que puede ser un esfuerzo adicional.

- Riesgo de Endeudamiento: Si optas por financiación a través de préstamos, debes tener en cuenta las obligaciones de reembolso y los posibles efectos sobre tu flujo de efectivo.

- Reputacional: Un fracaso en el cumplimiento de las expectativas puede tener un impacto negativo en tu reputación y la de tu empresa, lo que podría dificultar futuras rondas de inversión.

- Cambio en la Cultura de la Empresa: La entrada de inversores externos podría llevar a cambios en la cultura y dinámica de tu equipo, especialmente si los nuevos accionistas buscan un papel más activo en la gestión.

- Salida de la Empresa: Dependiendo del tipo de inversión y el acuerdo, podrías enfrentar escenarios en los cuales los inversores quieran vender la empresa o llevarla a una oferta pública inicial (IPO), lo que podría no estar en línea con tus planes personales o a largo plazo para la empresa.

Es fundamental que consultes con asesores legales y financieros para comprender completamente los riesgos y cómo mitigarlos. Cada forma de financiación tiene su propio conjunto de riesgos y es crucial que los entiendas antes de firmar cualquier acuerdo.

10. ¿Cómo puedo encontrar inversores interesados en mi sector o industria?

Encontrar inversores que estén particularmente interesados en tu sector o industria puede ser un factor clave para asegurar el financiación adecuado para tu proyecto. Aquí hay algunas estrategias y consejos sobre cómo puedes hacerlo:

- Networking y Eventos de la Industria: Participar en conferencias, ferias y otros eventos relacionados con tu sector te permitirá conocer a potenciales inversores interesados en tu ámbito de negocio.

- Plataformas de Inversión en Línea: Existen múltiples plataformas que conectan a inversores con startups. Algunas incluso están especializadas en sectores o industrias específicas.

- Asociaciones y Grupos de la Industria: Únete a grupos y asociaciones relevantes para tu sector, ya que a menudo tienen conexiones con inversores interesados en esa área.

- Contactos Empresariales y Profesionales: Utiliza tu red existente de contactos para obtener presentaciones a inversores que puedan estar interesados en tu sector.

- Incubadoras y Aceleradoras Especializadas: Busca programas de incubación o aceleración que se enfoquen en tu industria. Estos programas a menudo vienen con el beneficio adicional de acceso a una red de inversores.

- Redes Sociales y Blogs de la Industria: Seguir y participar en discusiones en línea relacionadas con tu sector puede ayudarte a identificar inversores activos en el espacio.

- Bases de Datos de Inversores: Hay varias bases de datos en línea que listan inversores junto con su enfoque sectorial. Plataformas como Crunchbase o AngelList pueden ser útiles.

- Asesores y Consultores: Los profesionales que trabajan en la industria a menudo tienen una amplia red y pueden ayudarte a conectar con inversores interesados.

- Medios de Comunicación Especializados: Mantén un ojo en noticias y artículos sobre rondas de inversión en tu sector para identificar inversores activos en tu industria.

- Presentaciones Directas: No subestimes el poder de una presentación bien dirigida. Investiga inversores que ya han invertido en tu sector y no dudes en llegar a ellos directamente con una propuesta sólida.

Recuerda, cada inversor es diferente, así que asegúrate de realizar las comprobaciones debidas y entender qué es lo que están buscando antes de hacer el acercamiento. Preparar un paquete de inversión sólido y específico para tu industria te ayudará a destacarte y atraer el tipo de inversor que estás buscando.

11. ¿Qué pasa si no consigo la inversión que busco? ¿Cuáles son las alternativas?

No conseguir la financiación deseada puede ser un revés, pero no necesariamente significa el fin del camino para tu proyecto. Hay varias alternativas y estrategias que puedes considerar:

- Reevaluar y Ajustar el Plan: Tal vez necesites revisar tu plan de negocio para hacerlo más atractivo para inversores. Esto podría implicar ajustar la estrategia, el modelo de ingresos o incluso el equipo fundador.

- Inicio Escalonado: Considera empezar en una escala más pequeña de lo que originalmente habías planeado. Esto podría implicar centrarte en un mercado más pequeño o reducir la gama de productos o servicios inicialmente.

- Auto-Financiación: Si es viable, podrías considerar invertir más de tu propio dinero en el negocio, o incluso pedir prestado a familiares y amigos para cubrir la brecha de inversión.

- Socios Estratégicos: Busca empresas o individuos que puedan estar interesados en una asociación estratégica. No solo podrían aportar inversión, sino también recursos como experiencia en la industria, contactos o infraestructura.

- Fuentes de Ingresos Alternativas: Explora otras formas de generar ingresos para tu empresa, como consultoría, venta de productos relacionados o licencias de tu tecnología.

- Subvenciones y Concursos: Hay numerosas subvenciones y competiciones de startups que ofrecen financiación sin dilución. Aunque suelen ser muy competitivos, son una excelente manera de obtener financiación y visibilidad.

- Venture Debt: Si ya tienes algo de tracción pero no quieres diluir más tu participación, el venture debt podría ser una opción. Sin embargo, ten en cuenta que esto añadirá una carga financiera a tu empresa.

- Préstamos y Créditos: Los bancos y otras instituciones financieras ofrecen diversos tipos de préstamos para empresas. Asegúrate de entender los términos y las tasas de interés antes de tomar esta ruta.

- Bootstrapping: Si las opciones de inversión externa no están funcionando, siempre puedes optar por el bootstrapping, es decir, crecer tu negocio utilizando únicamente los ingresos que genera.

- Cerrar o Pausar: Finalmente, si has agotado todas las opciones y no ves una forma viable de seguir adelante, podría ser el momento de considerar cerrar o pausar el proyecto para reevaluar y volver con una nueva estrategia en el futuro.

No conseguir la inversión buscada es sin duda un contratiempo, pero también puede ser una oportunidad para revisar, ajustar y fortalecer tu proyecto. Hay muchas rutas alternativas para seguir adelante y cada una tiene sus propios pros y contras que deberás evaluar cuidadosamente.

12. ¿Qué implicaciones fiscales podría tener el conseguir financiación para mi proyecto?

Es fundamental tener en cuenta las implicaciones fiscales al obtener financiación para tu proyecto. Aunque no soy un asesor fiscal, puedo ofrecerte algunas pautas generales que podrían aplicarse en tu caso:

- Inversión de Capital: Si obtienes financiación a cambio de acciones o participaciones en tu empresa, generalmente no se considera un ingreso imponible. Sin embargo, podrías tener que cumplir con ciertas obligaciones de presentación de información a las autoridades fiscales.

- Préstamos: Los préstamos por lo general no se consideran ingresos imponibles, pero los intereses que pagues sobre el préstamo son a menudo deducibles de impuestos.

- Financiación Pública: Dependiendo de la jurisdicción y la naturaleza de la subvención, podría considerarse como ingreso y ser sujeta a impuestos. Asegúrate de entender las condiciones fiscales de cualquier subvención o ayuda que recibas.

- Crowdfunding: Dependiendo del tipo de crowdfunding que utilices (donación, recompensa, capital o deuda), pueden aplicarse distintas implicaciones fiscales. Por ejemplo, si ofreciste una recompensa a cambio de la financiación, es posible que debas pagar IVA o impuestos sobre ventas.

- Ventas de Acciones o Participaciones: Si vendes acciones o participaciones de tu empresa, debes tener en cuenta las implicaciones en el impuesto sobre ganancias de capital. La tasa y las condiciones varían según cada jurisdicción y la duración de la tenencia de las acciones.

- Deducciones y Créditos Fiscales: En algunos casos, podrías ser elegible para deducciones y créditos fiscales relacionados con la inversión en investigación y desarrollo o la contratación de personal.

- Impuesto sobre Sociedades: Obtener inversión podría impactar en tu balance general y, como resultado, en el cálculo de tus impuestos sobre sociedades.

- Implicaciones para los Inversores: No solo hay que pensar en las implicaciones fiscales para la empresa, sino también en cómo afectará a los inversores. Algunas formas de financiación ofrecen incentivos fiscales para los inversores, lo que podría hacer tu proyecto más atractivo.

Es muy recomendable que consultes con un asesor fiscal para obtener un asesoramiento específico y personalizado, dada la complejidad de las leyes fiscales y su variabilidad entre distintas jurisdicciones. Mantenerse en cumplimiento fiscal no solo es una obligación legal, sino que también puede hacer que tu proyecto sea más atractivo para futuros inversores.

13. ¿Cómo funcionan las rondas de inversión y cuántas podría necesitar?

Las rondas de inversión son fases en las cuales una startup o empresa en crecimiento busca financiación externa, generalmente a cambio de capital. Aquí te explico cómo funcionan y cuántas podrías necesitar:

- Ronda Semilla o Seed Round: Esta es usualmente la primera ronda de inversión y se orienta a conseguir capital para validar la idea del negocio, desarrollar un prototipo o llevar a cabo estudios de mercado. Los inversores suelen ser amigos, familiares y Business Angels.

- Ronda Serie A: En esta etapa, la empresa ya tiene un producto mínimo viable y alguna tracción en el mercado. El objetivo es escalar el negocio. Los inversores suelen ser fondos de capital de riesgo y Business Angels más sofisticados.

- Ronda Serie B y Posteriores: Estas rondas se centran en expandir la empresa, entrar en nuevos mercados y optimizar el modelo de negocio. Los inversores son generalmente fondos de capital de riesgo, fondos de inversión y en ocasiones, empresas más grandes interesadas en adquirir o invertir en startups.

- Ronda de Salida o Exit: Esta es la fase final, en la cual los inversores y fundadores venden su participación en la empresa, ya sea a través de una adquisición o de una oferta pública inicial (IPO).

Número de Rondas Necesarias

El número de rondas de inversión que podrías necesitar depende de varios factores:

- Velocidad de Crecimiento: Si tu empresa está creciendo rápidamente, podrías necesitar menos rondas ya que generarás ingresos más rápidamente.

- Naturaleza del Negocio: Algunos negocios requieren más capital inicial para arrancar, como aquellos en biotecnología o fabricación.

- Condiciones del Mercado: En un mercado favorable, podrías conseguir más inversión en una sola ronda.

- Objetivos y Estrategia: Tu estrategia a largo plazo también influirá en el número y tipo de rondas que necesites. Por ejemplo, si planeas una expansión internacional, podrías necesitar más rondas para financiar ese crecimiento.

Es importante tener en cuenta que cada ronda de inversión diluye la participación de los propietarios actuales en la empresa, por lo que es esencial equilibrar cuidadosamente las necesidades de capital con la preservación del control sobre la empresa.

14. ¿Qué opciones tengo si quiero evitar ceder participación accionaria en mi proyecto?

Si prefieres no diluir la participación accionaria en tu proyecto pero aún necesitas inversión, existen varias alternativas que puedes considerar:

- Préstamos Bancarios: Los bancos ofrecen diferentes tipos de préstamos para empresas en función de sus necesidades. Aunque tendrás que devolver el dinero con intereses, mantendrás el control total de tu empresa.

- Créditos y Líneas de Crédito: Algunas instituciones financieras ofrecen líneas de crédito que puedes usar según tus necesidades, pagando intereses solo sobre el monto que utilices.

- Financiación Pública: Existen programas gubernamentales y organizaciones no lucrativas que ofrecen subvenciones para proyectos específicos. Estas no suelen requerir devolución y te permiten mantener la propiedad de tu empresa.

- Crowdfunding de Recompensa: Plataformas como Kickstarter o Indiegogo te permiten recaudar pequeñas cantidades de muchos inversores a cambio de recompensas, como productos o servicios, en lugar de participación en la empresa.

- Socios Estratégicos: En lugar de ceder acciones, podrías formar alianzas estratégicas con otras empresas que puedan beneficiarse de tu producto o servicio. Estos socios podrían ofrecer financiación en forma de recursos, distribución o marketing.

- Factoring o Descuento de Facturas: Si tienes facturas pendientes de cobro, algunas empresas se especializan en comprar estas facturas a cambio de un porcentaje del valor. Esto puede proporcionar un flujo de efectivo rápido sin ceder participación.

- Inversión de Amigos y Familia: Aunque este método puede ser riesgoso para las relaciones personales, amigos y familiares podrían estar dispuestos a ofrecerte un préstamo sin exigir participación en la empresa.

- Bootstrapping: Esto implica financiar tu empresa con tus propios ahorros y reinvertir los ingresos generados. Es la forma más segura de mantener el control total, pero puede limitar tu capacidad de crecimiento rápido.

- Patrocinios y Acuerdos de Licencia: En algunos casos, puedes obtener inversión mediante patrocinios de marcas o acuerdos de licencia que no requieran ceder participación accionaria.

Es importante que cualquier forma de inversión que elijas esté en línea con tus objetivos empresariales y estrategia a largo plazo. Y como siempre, es aconsejable consultar con profesionales financieros y legales antes de tomar una decisión.

15. ¿Cuál es el papel de las incubadoras y aceleradoras en el proceso de financiación?

Las incubadoras y aceleradoras desempeñan un papel crucial en el ecosistema emprendedor, especialmente cuando se trata de financiación. Aunque a menudo se usan de manera intercambiable, tienen funciones distintas:

Incubadoras

- Fase Temprana: Las incubadoras suelen trabajar con startups en etapas muy tempranas o incluso en la fase de idea.

- Recursos y Asesoramiento: Ofrecen un espacio de trabajo, mentoría y recursos necesarios para desarrollar la idea de negocio.

- Inversión Inicial: Algunas incubadoras ofrecen pequeñas cantidades de financiación a cambio de una participación en la empresa o como un préstamo convertible.

- Red de Contactos: Proporcionan acceso a una red de inversores ángeles, capital de riesgo y otros mecanismos de financiación para rondas futuras.

Aceleradoras

- Escalado Rápido: Las aceleradoras trabajan con empresas que ya tienen un producto mínimo viable y buscan escalar rápidamente.

- Programas Estructurados: Ofrecen programas de duración específica que incluyen mentoría intensiva, talleres y formación en habilidades empresariales.

- Inversión Directa: A menudo invierten una cantidad significativa de capital a cambio de una participación en la empresa.

- Demo Day: Al final del programa, las startups tienen la oportunidad de presentar sus proyectos a un grupo selecto de inversores, lo cual puede llevar a rondas de inversión adicionales.

Papel en la Financiación

- Validación del Modelo de Negocio: Al ayudarte a validar tu modelo de negocio y a afinar tu producto, estas instituciones te preparan para rondas de inversión más grandes y exitosas.

- Acceso a Inversores: Tanto las incubadoras como las aceleradoras te conectan con una red de inversores interesados en tu sector.

- Credibilidad: El respaldo de una incubadora o aceleradora reconocida puede aumentar significativamente tu credibilidad frente a inversores potenciales.

- Optimización del Proceso: Al proporcionar estructura y plazos específicos, te ayudan a optimizar tu búsqueda de inversión y a estar preparado para las oportunidades cuando se presenten.

Si estás buscando financiación, considerar el apoyo de una incubadora o aceleradora puede ser un paso estratégico para acelerar tu crecimiento y atraer inversión.

16. ¿Es posible combinar diferentes tipos de inversión?

Absolutamente, combinar diferentes tipos de inversión es no solo posible sino también una práctica común y muchas veces recomendable. Este enfoque se conoce como financiación mixta o “blended finance”. A continuación te explicamos algunas de las razones y formas de hacerlo:

- Diversificación del Riesgo: Al depender de múltiples fuentes de inversión, reduces el riesgo asociado con el fracaso de una sola fuente.

- Flexibilidad: Cada tipo de financiación tiene sus propias ventajas y desventajas. Al combinarlos, puedes aprovechar lo mejor de cada uno. Por ejemplo, podrías usar un préstamo bancario para financiar el capital de trabajo y capital de riesgo para la expansión y desarrollo de productos.

- Mejora de Condiciones: Al tener acceso a múltiples fuentes, puedes negociar mejores términos con cada una de ellas.

- Validación y Credibilidad: Obtener financiación de una fuente respetable puede hacer que sea más fácil obtener inversión adicional de otras fuentes.

- Cumplimiento de Requisitos: Algunas formas de financiación, como subvenciones o ayudas, pueden tener requisitos específicos que puedes cumplir más fácilmente con una combinación de diferentes tipos de financiación.

Ejemplos de Combinación

- Capital de Riesgo + Préstamos: Puedes usar capital de riesgo para financiar la innovación y el crecimiento, y préstamos para cubrir las necesidades operativas del día a día.

- Crowdfunding + Business Angels: Un modelo popular para startups es iniciar con una campaña de crowdfunding para validar el mercado y luego buscar inversores ángeles para una inversión más sustancial.

- Financiación Pública + Capital Propio: Es posible que puedas comenzar con una subvención para la fase de investigación y desarrollo y luego usar tu propio capital o capital de riesgo para llevar el producto al mercado.

En resumen, combinar diferentes tipos de inversión puede ofrecerte una mayor flexibilidad y seguridad. Sin embargo, es crucial que entiendas bien las implicaciones y compromisos de cada tipo de financiación para asegurarte de que la mezcla sea la adecuada para tu proyecto.

17. ¿Cómo puedo asegurarme de que la inversión se utilice de la manera más eficiente posible?

Administrar eficientemente la inversión en tu proyecto es crucial para maximizar el retorno de inversión (ROI) y garantizar la sostenibilidad a largo plazo de tu empresa. Aquí te comparto algunas estrategias para asegurarte de que cada euro invertido se utilice de la manera más eficiente posible:

- Planificación Detallada: Antes de gastar un solo euro, es vital tener un plan de negocio y un presupuesto detallado. Este plan debe incluir una desglose de cómo se utilizará la inversión en diferentes áreas como desarrollo de productos, marketing, contratación, etc.

- Priorización: Identifica las áreas que son críticas para el éxito del proyecto y asigna recursos de manera acorde. No todas las inversiones ofrecen el mismo ROI, por lo que debes saber dónde enfocar tus esfuerzos y recursos financieros.

- Monitoreo Continuo: Implementa sistemas de seguimiento para monitorear el rendimiento y el gasto en tiempo real. Esto te permitirá hacer ajustes rápidos si algo no va según lo planeado.

- Revisiones Periódicas: Realiza auditorías financieras y revisiones de rendimiento a intervalos regulares. Esto te ayudará a entender si la inversión está dando los resultados esperados y dónde podrían hacerse mejoras.

- Transparencia con los Inversores: Mantén una comunicación abierta y regular con tus inversores para informarles sobre cómo se está utilizando su dinero y qué resultados se están obteniendo. Esta transparencia no solo es ética, sino que también puede abrir puertas para financiación adicional en el futuro.

- Consultoría Externa: No subestimes el valor de una segunda opinión. Consultores financieros o asesores de negocio pueden ofrecer insights valiosos sobre cómo utilizar la inversión de manera más eficaz.

- Pruebas y Ajustes: En el mundo de las startups, la agilidad es clave. Realiza pruebas A/B para distintas estrategias y ajusta tu enfoque según los resultados. Esto es especialmente útil en áreas como marketing y desarrollo de productos.

- Formación y Desarrollo del Equipo: Invierte en la formación de tu equipo para asegurar que tienen las habilidades necesarias para ejecutar la estrategia de manera eficiente. Un equipo bien formado es una inversión que se amortiza a sí misma muchas veces.

- Utiliza Tecnología: Herramientas de gestión de proyectos, software de contabilidad y otras soluciones tecnológicas pueden ayudarte a mantener un registro detallado del uso de los fondos y mejorar la eficiencia operativa.

Siguiendo estas pautas, podrás maximizar el impacto de cada euro invertido en tu proyecto y asegurarte de que estás en el camino correcto hacia el éxito y la rentabilidad.

18. ¿Qué aspectos legales debo tener en cuenta al aceptar financiación?

Aceptando financiación para tu proyecto es un paso crucial, pero también conlleva una serie de responsabilidades legales que no deben pasarse por alto. Aquí te detallo algunos de los aspectos legales más importantes que debes tener en cuenta:

- Pacto de Socios: Antes de recibir financiación externa, un acuerdo entre socios es crucial desde el punto de vista legal. Este contrato debe esbozar de forma explícita las roles, deberes y derechos de cada socio, así como establecer las pautas para decisiones importantes y cambios en la propiedad accionarial. Omitir este paso podría llevar a conflictos legales que amenacen la estabilidad de tu emprendimiento. En caso de dudas, es recomendable consultar con un asesor legal especializado en inversión de empresas o startups.

- Dilución de Acciones: Si estás aceptando capital de riesgo o inversión de un Business Angel, es probable que tengas que ceder una parte de la propiedad de la empresa. Entiende bien cómo esto afecta tu porcentaje de propiedad y tus derechos como accionista.

- Cláusulas de Exclusividad: Algunos inversores pueden exigir una cláusula de exclusividad, lo que podría limitar tus opciones para buscar financiación adicional en el futuro.

- Regulaciones y Cumplimiento: Dependiendo del tipo de inversión y de tu sector de actividad, podrías tener que cumplir con ciertas regulaciones, como la protección de datos o normativas específicas de la industria.

- Transparencia y Divulgación: Es posible que tengas que proporcionar informes financieros regulares o cumplir con ciertos requisitos de transparencia, especialmente si estás aceptando una cantidad significativa de dinero de inversores externos.

- Términos de Pago y Devolución: En el caso de préstamos o financiación de deuda, asegúrate de comprender completamente los términos del reembolso, las tasas de interés y cualquier penalización por pagos atrasados o incumplimiento.

- Responsabilidades Fiscales: Obtener inversión podría tener implicaciones fiscales para tu empresa. Consulta con un asesor fiscal para comprender tus obligaciones.

- Derechos de los Inversores: Algunos inversores pueden pedir derechos como el de voto en decisiones empresariales importantes o el derecho a aprobar o rechazar futuras rondas de inversión.

- Salida de Inversores: Entiende los términos bajo los cuales un inversor podría salir de la inversión y qué derechos tienes en ese escenario.

- Propiedad Intelectual: Asegúrate de que quede claro quién será el dueño de cualquier propiedad intelectual creada con la financiación obtenida.

- Confidencialidad: Es común que se firme un acuerdo de confidencialidad (NDA) para proteger la información sensible de ambas partes.

Es altamente recomendable consultar con profesionales legales y fiscales antes de firmar cualquier acuerdo de financiación para asegurarte de que estás completamente informado y protegido.

19. ¿Qué sucede si no puedo cumplir con los términos acordados con los inversores?

No poder cumplir con los términos acordados con los inversores es una situación delicada que puede tener serias implicaciones tanto para tu proyecto como para tus relaciones empresariales. Aquí te detallo algunas de las consecuencias y pasos a seguir:

- Revisión de Contrato: Lo primero que debes hacer es revisar el contrato o acuerdo firmado con los inversores. Este documento detallará las condiciones y posibles escenarios en caso de incumplimiento.

- Comunicación Transparente: Mantén una comunicación abierta y honesta con tus inversores tan pronto como sepas que podrías enfrentar problemas para cumplir con los términos. La anticipación puede abrir oportunidades para renegociar términos o encontrar soluciones.

- Consecuencias Legales: Dependiendo de la gravedad del incumplimiento, podrías enfrentar demandas legales que resulten en multas o incluso en la liquidación de activos de la empresa para pagar a los inversores.